ファンドは、借入金でレバレッジをかけて買収し、3年から5年かけて株価をあげて、第三者への売却またはIPOすることでエグジットして、利益をあげます。本記事では、ファンドがどのように投資して、株主価値を上げて、そしてエグジットするかを詳しく説明していきたいと思います。

①ファンドの投資手法

まずファンドの投資手法について説明し、その後にどのように利益をあげているかについて説明します。

一般的な形態としては、投資事業有限責任組合等(これらがファンドと呼ばれます)を組成し、ファンドの運営者であり無限責任組合員である「GP(ジェネラルパートナー)」と、有限責任組合員である「LP(リミテッドパートナー)」がファンドに出資します。GPがファンド運営会社、LPがファンドにお金を預ける投資家になります。

たとえば、あるファンドが投資家からお金を集めて200億円のファンドを組成したとします。

しかし、ファンドを組成した時点でファンドの銀行口座に200億円の預金があるわけではありません。「キャピタルコール」といって、投資案件ごとに、今回ある会社に投資することになったので、何億円出してください、といってお金を拠出してもらいます。

実際に企業に投資する際には、ファンド運営会社が「SPC(特別目的会社)」を設立し、ファンドからSPCに出資し、SPCが金融機関から借り入れをします。

このように金融機関からの借入金を活用して買収することを「LBO」(leveraged buyout)といい、その際の借入金を「LBOローン」と言います(なお、LBOローンを活用せずに、ファンドの自己資金のみで買収することを「フルエクイティ」による買収といいます)。

次に出資金と借入金を合わせた資金で、対象会社の株式を取得します。そして、買収後にSPCと対象会社を合併し、対象会社のキャッシュフローで借入金を返済していきます。

なぜファンドは投資実行時に、金融機関からの借入金を活用するのかというと、借入金を活用することで、少ない手元資金で買収ができ、またキャッシュフローから借入金を返済し、株主価値をあげた上で売却すれば、全額手元資金(フルエクイティ)で投資していた場合と比べて、投資利回りが高くなるためです。

これを「レバレッジ効果」と言います。

ファンドが買収する際に、「メザニン」が活用されることがあります。

「メザニン」(mezzanine)とは、英語で「中二階」(建物の1階と2階に間にある床部分)を意味します。

財務諸表の貸借対照表の貸方(右側)において、下部に記載される資本(純資産)を1階、上部に記載される負債を2階に見立てて、資本と負債の中間的な性質をもつものをメザニンと呼びます。具体的には、劣後ローンや優先株などがメザニンになります。

これらは通常のLBOローン(シニアローン)より、返済順位が劣後し、資金の出し手にとってリスクは高くなりますが、その分、金利や配当が高く設定されます。ファンドが企業を買収する際、ファンドがSPCに拠出する資本金と金融機関から調達するシニアローンでは資金が不足する場合に、メザニンが活用されます。

ひとつの投資先毎のファンドの投資期間は3年から5年程度が多いですが、ファンドが実際に利益を確定させるためには、投資した資金を回収しなければなりません。これを「エグジット」といい、ファンドは通常以下のいずれかの方法でエグジットします。

◎株式を第三者の会社に売却(「トレードセール」といいます)

◎対象会社をIPO(新規株式公開)させて、IPO時の株式の売り出し、または上場後に株式を売却

ファンドが株式取得時(投資時)よりも高い株価で、エグジット時に株式を売却することにより利益(キャピタルゲイン)を得ます。

②ファンドが対象会社の株価を上げる方法

ファンドが対象会社の株価を上げる方法としては、以下の3つがあります。

1.ネットデットの削減(ネットキャッシュの増加)

2.利益水準の向上

3.EV/EBITDA倍率の向上

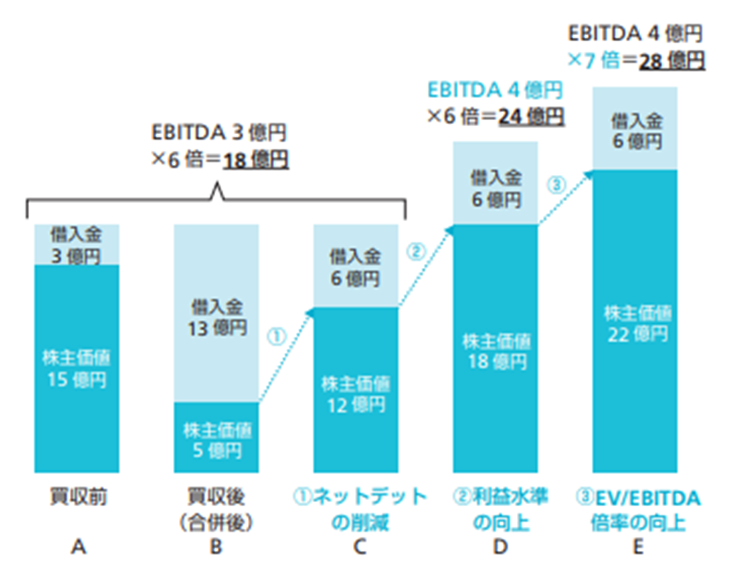

上記の図表の例を使って説明します。

図表のAは、EBITDAが3億円、借入金3億円の対象会社が、EV/EBITDA倍率6倍で評価され、株主価値が15億円(=3億円×6−3億円)でファンドが買収することになったことを示しています。(EV/EBITDA倍率による企業評価方法については、「中小企業M&Aの企業価値評価の方法とは?」をご参照ください。)

なお、ここでは簡略化のため、現預金はゼロとし、「借入金=ネットデット」とします。また株価と株主価値は同じ意味で使っています。

買収する際、ファンドはSPCに5億円出資し(これがファンドの元手です)、そしてSPCがLBOローンを10億円借り入れて、合計15億円で対象会社の株主から100%の株式を譲り受けたとします(実際には諸経費がかかるので、15億円以上のお金をSPCに入れますが、ここでは諸経費は無視します)。

ファンドが買収後に対象会社と合併すると、対象会社のもともとの借入金3億円とLBOローン10億円をあわせて13億円の借入金になります(図表のB)。

ここからが株価が上がる方法の説明になります。

1.ネットデット(借入金)の削減

利益水準が変わらないまま数年間経営し、したがって企業価値(EV)は18億円のままで不変でも、事業で得た利益から数年間かけて7億円の借入金を返済し、借入金が13億円から6億円まで減れば、その分株主価値は上がります(図表のC)。

つまり、ファンドは投資後に業績向上できなかったとしても、数年間利益水準を維持したまま株式を保有し、その後売却しても、それなりの利益を得ることができます。

2.利益水準の向上

これはわかりやすいと思います。

EBITDAが3億円から4億円になり、EV/EBITDA倍率(6倍)および借入金(6億円)が変わらなければ、株主価値は4億円×6−6億円=18億円になります(図表のD)。

3. EV/EBITDA倍率の向上

これは同じ利益水準であったとしても、より高く評価される会社にするということで、具体的には、属人性を排して組織的な経営を確立することであったり、今後企業がより成長していくための事業の基盤をつくったりすることです。

また一般的に企業規模が大きくなるとEV/EBITDA倍率はあがる傾向にあります。

たとえば、同じ利益率15%であっても、売上20億円でEBITDA 3億円の会社より、売上40億円でEBITDA 6億円の会社のほうが、EV/EBITDA倍率が高くなる傾向があります。

なぜそうなるかは理論的には必ずしもはっきりしないのですが、企業規模が大きくなると、より組織的な経営になり安定性があると見なされ、また企業規模が大きくなればなるほど企業数が少なくなるので希少性が出てくるなどの理由が考えられます。

ちなみにファンドが買収する際の平均のEV/EBITDA倍率は、景気や金融市場の状況によっても変動しますが、2020年に出版された『プライベート・エクイティ投資の実践』(幸田博人編著)によると、直近1年間の米国企業の平均値は11.2倍、日本企業の平均値は9.2倍となっています。おそらくこれは買収金額が公表された案件での平均だと思われますが、買収金額が公表されるのは大型案件が多いので、中小案件のEV/EBITDA倍率の平均はもう少し下がり、6~8倍程度と推測します。

図表の例に話を戻すと、企業規模が大きくなって業績もあがり、買収時に6倍だったEV/EBITDA倍率が、売却時に7倍の評価になれば、株主価値は4億円×7−6億円=22億円になります(図表のE)。

ファンドが株価をあげる方法を、1、2、3と段階的に説明しましたが、実際には1、2、3が同時に起こりえます。

ファンドが元手5億円で投資(図表のB)した案件が、たとえば5年後に22億円(図表のE)になれば、これはIRR(内部収益率)が34.5%(5億円を利回り34.5%で、5年間複利で運用した結果と同じ)になり、優良な投資ということになります。