外食企業M&Aのインテグループ

無料相談

ダイヤル

03-6206-6980

秘密厳守。お気軽にご相談ください。

受付:24時間対応(年中無休)

外食企業の

最新M&A動向

「人手不足/競争激化により加速する中堅・大手への集約」

外食企業を取り巻く環境

- 人口減による市場成長性の停滞

- 人手不足と労務コストの上昇

- 過当競争による収益性の低下

- 大手と中小の格差の拡大

外食産業全体の市場規模は約25兆5000億円と大きいものの、人口減少の影響を受けて市場全体の成長性は鈍くほぼ横ばいの状況です。

また、空前の人手不足により従業員の確保に苦しむ外食企業が後を絶たず、多くの外食企業が営業時間の短縮や新規出店の抑制を余儀なくされており、またアルバイト時給の上昇による労務コストの増大に直面してます。

さらに、外食業界は参入障壁が低いことから常に過当競争の状態にあり、顧客の奪い合いや価格競争が激しく、また、中食産業やコンビニ等の小売業との業際競争も激化しており、一部の勝ち組外食企業を除くと外食企業の収益性は低下傾向にあります。

このような厳しい経営環境の中で、ブランド力があり一定の価格や新規出店を維持できる大手企業と、組織的・資金的な余力に乏しい中小企業との格差が拡大しています。

外食企業M&Aの動向

このような環境下において、外食業界の将来性や自社の今後の展望を熟慮した結果、会社又は事業の売却により、中堅又は大手外食企業のグループ入りを決断する経営者様が増えています。

一方、大手外食企業は、複数の外食ブランドを保有し経営の安定性を高める戦略を取る会社が多く、他の外食企業や外食ブランドの買収を積極的に進めています。

また、国内市場の縮小に対応するため、大手企業が海外企業を買収し、国際展開を図る事例も増えてきています。

さらに、多店舗展開する外食チェーンは、業務の効率化やデータ分析による改善が効きやすいため、これらを得意とする投資ファンドによる外食企業の買収も活発化しています。

今後については、大手・中堅の外食企業や投資ファンドが中小外食チェーンを買収する形で、M&Aによる中堅・大手への集約が進むと考えられます。

外食企業の

オーナー社長様へ

こんなお悩み・

ご希望はありませんか

- 従業員の確保が困難

- アルバイトの時給高騰により人件費が増大

- 新規出店をしたいが資金的な余力がない

- 競争激化により売上が伸び悩んでいる

- 高齢だが後継者がいない

- 外食企業を売却した資金で別事業をしたい

- 経営を引退してセカンドライフを楽しみたい

- 大手企業の傘下で安定的に経営を行いたい

そのお悩みはM&A・会社売却で解決できます!

外食企業のM&Aについて

インテグループに相談してみませんか?

完全成功報酬制だから、

相談はもちろん無料!

インテグループが

インテグループが

全国の外食企業の

経営者様から選ばれる理由

-

外食企業M&A

の実績豊富外食企業M&Aの成約事例が多く、また、経験豊富な専属アドバイザーが担当するため、売却可能性の判定、売却見込額の査定、及び紹介すべき買い手候補について精度の高いアドバイスができる体制となっています。

-

完全成功報酬制

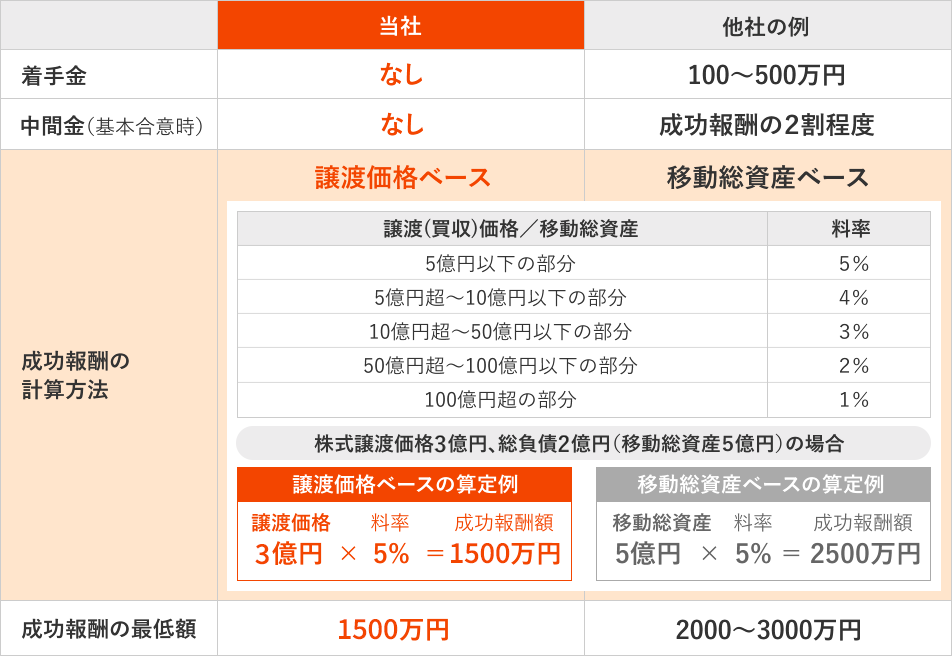

弊社では完全成功報酬制を採用しているため、M&Aが成立しなければお客様に手数料はかかりません。他社で要求される着手金(100万円~500万円)や中間金(成功報酬の2割程)が不要のため、お客様はリスクが一切ない形でM&Aを進めることができます。

-

スピード

弊社では、専任のコンサルタントが迅速に資料を作成し、複数の買い手候補に同時並行で打診し、最速で条件の良い相手先とのマッチングを目指します。通常M&A成立までに半年から1年かかるところ、弊社では3ヶ月から半年で成立しています。

完全成功報酬制の

4つのメリット

-

1成果が出ていないのに報酬だけ払わされる

リスクがありません「着手金や中間金を払ったが結局M&Aは成立しなかった」ということが、この業界ではよく聞かれますが、そのような場合でも着手金や中間金はけっして返金されません。 弊社のM&A仲介サービスは、M&Aが成立しなければ報酬は一切発生しませんので、経営者様は不要なリスクを負うことなく、安心してご利用いただけます。

-

2売却可能性や売却見込価格について素直に

お話しいたしますノルマのあるコンサルタントは、売上成績をあげるために、お客様の非現実的な要望に迎合して、売却依頼を受けて着手金をもらおうとします。また中間金を得るために、拙速に基本合意を締結させようとするかもしれません。 弊社ではそのようなことはないため、なんでも率直にお伝えし、交渉を先送りせずにしっかりとした基本合意を締結するよう助言します。

-

3お客様が本当に求める具体的な成果を出す

ことに注力します着手金を取るM&A仲介会社では、着手金を取ることを正当化するために、仕事をやっている感を出そうとします。その結果、無駄に分厚い資料を作成したりして、時間を浪費することがあります。 インテグループでは、お客様が本当に求めている『良い価格でしっかりとした買い手に売却する』という具体的な成果を出すことに専念いたします。

-

4多くの買い手候補企業の中からベストの

相手先を選定できます着手金をとる仲介機関は買い手からも着手金をとりますが、多くの買い手が検討している状況では通常買い手は着手金を払おうとしないので、非常に限られた数の買い手のみが買収検討することになります。 弊社は当然買い手からも着手金はとりませんので、多くの候補企業が買収検討することができ、売り手はその中から最も良い相手先を選ぶことができます。

圧倒的にリーズナブルな

料金体系

インテグループでは着手金等がない完全成功報酬制であるというだけでなく、

成功報酬そのものも他社と比べてリーズナブルかつ明瞭となっています。

成約実績

インテグループは外食企業の

M&A支援に豊富な実績を有しています。

(以下は実績の一部です)

| 譲渡企業 | 買収側企業 |

|

(株)MS.BUNNY 会社の成長・発展 |

会社の更なる発展と創業者利益の獲得のため、首都圏で動物カフェを5店舗展開する会社を新規事業の獲得を目指す外食企業へ売却。 |

GAUDI(株) 新規事業の獲得 |

|

フォロインプレンディ㈱ 事業の選択と集中 |

他事業へ経営資源を集中するため、事業領域拡大を目指す外食企業へ直営店舗を事業譲渡。 |

(株)船新 事業領域の拡大 |

|

(株)ロルフ 借入金の返済 |

借入金の返済のため、業績のよい居酒屋店舗を外食業への進出を希望する食品小売り企業に事業譲渡。 |

㈱三鮮商事 事業領域の拡大 |

|

エーエフディーコンサルタンツ㈱ 事業の安定・継続 |

自身の引退後も会社を永続させるため、外食コンサル会社を事業領域の拡大を目指す店舗内装工事会社に売却。 |

㈱メガ 事業領域の拡大 |

|

(株)築地青木 後継者不在 |

後継者が不在のため、仕出し弁当会社を規模・エリアの拡大を目指す同業中堅企業へ売却。 |

㈱ギンレイサービス 規模拡大 |

中堅・中小企業の

M&A仲介・アドバイザリーなら

インテグループに

お任せください

弊社はどの企業グループにも属していない、完全独立系のM&A専門会社です。そのためいかなるしがらみもなく、お客様のために誠実に働きます。INTEGRITY(誠実さ)を持った集団(GROUP)であろうと常に意識するために社名をINTEGROUPとしました。

代表取締役社長

藤井 一郎

早稲田大学政治経済学部卒業後、三菱商事株式会社に入社し、台湾·中国市場の自動車事業に従事。その後、米国サンダーバード国際経営大学院にてMBA取得。米国シリコンバレーで展開するソフトウェア企業の日本進出をハンズオンで支援。帰国後、フリービット株式会社の海外事業マネージャー等を経て、2007年にインテグループ株式会社を設立。著書には『M&A仲介会社の社長が明かす 中小企業M&Aの真実 決定版』、交渉術のロングセラー『プロフェッショナル·ネゴシエーターの頭の中』(共に東洋経済新報社)がある。

| 会社名 | インテグループ株式会社(英文名称 Integroup Inc.) |

|---|---|

| 所在地 | 東京本社 大阪事務所 |

| 設立 | 2007年6月 |

| 資本金 | 1億円 |

| 株主 | 経営陣 |

| 事業内容 |

|

| 取引先 |

|

| 取引銀行 | 三菱UFJ銀行 丸の内支店 |

東京本社の地図・交通

- 住所

- 〒100-0005 東京都千代田区丸の内1-6-5 丸の内北口ビルディング26F

- アクセス

-

- JR 東京駅[丸の内北口]徒歩3分

- 東西線 大手町駅[B2]直結

- 丸の内線 東京駅[出入口1]徒歩3分

※時間表示は各線の改札口から起算しています。

大阪事務所の地図・交通

- 住所

- 〒530-0017 大阪府大阪市北区角田町8-47 阪急グランドビル20F

- アクセス

-

- 阪急電鉄 梅田駅 [3階改札口]徒歩3分

- JR 大阪駅[御堂筋南口]徒歩3分

- 阪神電鉄 梅田駅 [東口]徒歩5分

- 御堂筋線 梅田駅[11番出口:南改札]徒歩3分

- 谷町線 東梅田駅[1番出口]徒歩5分

M&A検討から

契約までの流れ

-

1

無料相談

社長様のお考え・お悩みについてお聞きし、どのような選択肢があるかお話させていただきます。事業内容、業績、財務内容などをお聞かせいただければ、売却可能性についてもお答えいたします。ご相談内容については、秘密を厳守いたしますのでご安心ください。

無料相談は、電話、またはお問合せフォームからご連絡ください。 -

2

秘密保持契約の締結・貴社資料の

開示企業価値の算定、打診候補企業の選定のために、資料をご開示いただきます。譲渡のスキーム、今後のスケジュール感についても打ち合わせします。

-

3

企業価値の算定・打診候補企業の

提示ご開示いただいた資料をもとに、業界の動向、過去の弊社の実績を加味し、売却見込価格を算定いたします。また弊社にて打診候補企業を選定し、ご提示いたします。

-

4

仲介契約の締結

算定した企業価値にもとづき売却希望価格を設定し、また打診企業を選んでいただきます。また弊社との仲介契約をお願いいたします。仲介契約は、弊社のサービス内容と成功報酬を定めたものになりますが、完全成功報酬制を採用しているため、着手金等は一切発生いたしません。

-

5

買い手候補企業への打診と折衝

社長様にご了承を頂いた買い手候補企業のみに打診いたします。まずはノンネーム情報(社名等会社を特定できる情報を伏せた簡単な概要書)で打診します。ノンネーム情報に興味を示した先とは、秘密保持契約を締結の上、具体的な情報を開示します。さらに検討を進める先とは、質問のやりとりやトップ面談を行います。

-

6

基本合意書の締結

各買い手候補企業より条件を提示してもらい、相性と条件が最も良い相手先を社長様に選んでいただき、その会社と基本合意書を締結します。基本合意書とは、売却価格、スキーム、スケジュール、その他基本的な条件を定めた契約ですが、通常売却条件につては法的拘束力がありません。

-

7

買収監査(デューデリジェンス)

買い手や買い手が選任した会計士や弁護士による財務調査・法務調査等を受けていただきます。

-

8

最終契約書の締結・

譲渡の実行(クロージング)譲渡の諸条件を調整し、最終的な譲渡契約書を作成・締結します。当該契約書に基づき、株式や事業の譲渡と対価の支払を実行します。

成功報酬の発生

譲渡を検討中の方から

よくいただく質問

-

他の経営者の方々はどのような理由で企業を売却されるのでしょうか?

- 売却理由は以下の5つに大別できます(複数の理由による場合もあります)。

①後継者不在(事業承継問題)

②創業者利益の獲得

③会社の成長・発展

④ノンコア子会社・事業の売却(選択と集中)

⑤先行き不安、業績不振

-

自分の会社はいくらぐらいの評価になるのですか?

- 無料で企業価値を算定させていただきますのでお問い合わせください。最終的な価格は交渉によって決まりますので、弊社で算定させていただくのは相場価格になります。

-

売却にはどれくらいの期間がかかるのですか?

- 弊社の場合は多くのケースで3ヶ月から6ヶ月程度でクローズ(株式や事業の譲渡の実行、対価の受領)しています(他の仲介機関では半年から1年かかると説明している場合が多いようです)。期限がある場合は、早めにご相談いただくことをお勧めします。

-

売却後社員がリストラされないか心配ですが大丈夫ですか?

- 通常は最終契約書の中で従業員の雇用継続、待遇の維持が条件として規定されます。また、一般的に買い手側としてもノウハウのある社員に辞められることを最も恐れていますので、待遇を改善したりして社員のモチベーション向上を促す場合もよくあります。

-

秘密は守られるでしょうか?

- 最初に秘密保持契約書を締結させていただきますし、また交渉相手先とも秘密保持契約書を締結してからでないと情報は開示いたしませんので、情報の管理についてはご安心ください。他の仲介会社や金融機関ですと、会社を特定できない概要書(ノンネームシートといいます)で不特定多数の会社に打診するところが多いですが、弊社では情報の管理を徹底しておりノンネームシートを出す場合でもお客様の事前承認を必ずいただくようにしております。

-

MBO(マネジメントバイアウト、経営陣による会社の買収)にも対応してくれますか?

- はい。戦略・スキームの構築、適切なファンドの選定、契約交渉に至るまで総合的に支援いたします。

-

「完全成功報酬制」というのは、他社の「成功報酬制」と何が違うのですか?

- 「成功報酬制」をうたっている仲介機関はありますが、よくよく確認してみると、成功報酬以外に着手金、中間金(買い手との基本合意時等に)、月額フィー等をとられるのが一般的です。彼らのいう“成功報酬制”は、成功報酬が中心ということで、必ずしも成功報酬のみという意味ではありません。弊社の場合は、本当に、譲渡が成立した場合の成功報酬のみです。

私たちがサポートいたします

-

取締役

廣瀬 一憲慶應義塾大学商学部在学中に教育系のビジネスを仲間と共同で起業し取締役に就任。大学卒業後、経営コンサルティングのシグマクシスに入社し、大手通信会社や大手メーカーを中心にコンサルティングを行う。その後、要興業での経営企画職を経て、インテグループに入社。2020年、取締役及びコンサルティング部長に就任。

-

シニアマネージャー

中島 知広中央大学法学部卒業後、埼玉りそな銀行で中小企業融資を担当。米国の日系証券会社への出向後、りそな銀行にて上場企業を担当し、LBO、シンジケートローン等を推進。当社ではIT、広告、物流等のM&Aを支援。

-

シニアマネージャー

松本 直久関西大学文学部卒業後、出前館で新規事業立案、アライアンス等に従事。その後、医療・介護・福祉業界に特化したM&A仲介会社でMVPを受賞。当社では、ヘルスケア、建設、小売、アパレル等のM&Aを支援。